La relance de paiement

La relance de paiement consiste à communiquer avec le client afin qu’il s’acquitte de sa dette. Toute facture non réglée n’est pas nécessairement le signe d’un débiteur malhonnête.

Un simple oubli peut en être la cause. Avant de recourir à des procédures plus sérieuses, il faut donc chercher à relancer le client concerné :

- Appels téléphoniques

- e-mails

- courriers simple et recommandés

- SMS

Chaque entreprise a sa propre procédure de relance et il convient de la définir. Elle devra définir les différents profils payeurs et comment les relancer :

- Le payeur automatique, à qui vous avez fait accepter un mode de règlement automatique. dans ce cas la relance est à éviter.

- Le bon payeur, dont le chèque parvient le jour de l’échéance ou qui retourne l’effet de commerce à la date demandée : relance superflue.

- Le payeur négligent, qui « gratte » toujours quelques jours, attend d’être relancé, a égaré la facture, etc. Le relancer très commercialement, mais rapidement

- Le mauvais payeur, qui a les moyens de vous payer, connaît la valeur de l’argent et sait l’employer à son profit : il veut vous payer le plus tard possible, voire jamais si vous lui en laissez l’occasion. Attention aux erreurs techniques: il en profiterait à fond ! Le relancer vite et fermement et recourir sans tarder au contentieux

- Le payeur insolvable, il ne peut pas vous payer, du moins pour le moment si ses difficultés de trésorerie ne sont que passagères… Faire monter la pression s’il s’agit d’une petite somme ; sinon, obtenir rapidement un paiement partiel et tenter de mettre en place un échelonnement

- Le payeur administratif, il paie toujours très lentement, en raison de la complexité de ses circuits. Comprendre ses circuits et nouer de bonnes relations avec les personnes chargées de l’ordonnancement.

- Le payeur « litige d’abord » il invoque toujours un litige, avéré ou pas, pour retarder le paiement de ses dettes, il ne reçoit jamais la première facture et évoque des litiges souvent mineurs mais bloquants. Anticiper par des relances avant échéance, répondre rapidement à ses demandes en lui faisant comprendre que vous n’êtes pas dupe et recourir sans tarder au contentieux

La relance interne se fera essentiellement par téléphone car elle permet :

- d’entrer en contact immédiatement avec le client

- de confirmer immédiatement que le message a été bien reçu et bien compris

- d’établir une communication bilatérale qui permet de résoudre rapidement les problèmes

- de changer d’approche au cours de la conversation téléphonique, si nécessaire

- d’accentuer l’urgence de la situation

- de déterminer immédiatement l’efficacité de la communication puisqu’il n’y a aucun besoin d’attendre une date limite. Pour être efficaces, les relances doivent obéir à quelques règles.

Analyse de la balance âgée

La balance agée comme son nom l’indique représente la liste de l’ensemble des factures « âgées » c’est à dire qui ont dépassé leur date d’échéance. Son analyse régulière et méthodique permet un bonne gestion du DSO (Days Sales Outstanding). A ce titre, ll faut traiter différemment des retards liés à des problèmes de trésorerie, des retards liés à des litiges ou des retards liés à des carences dans les processus de recouvrement internes de l’entreprise.

La « mode » actuelle pour justifier d’un retard de paiement semble s’être portée sur la remontée d’un litige plus ou moins justifié (facture non reçue, promesse commerciale, etc.). Dans ce cas, l’entreprise doit se prémunir en amont par la mise en place de processus commerciaux et contractuel très rigoureux.

La loi de pareto

La règle dite « loi de Paretto » démontre que 20% du portefeuille clients représente généralement 80% du chiffre d’affaires. Ces clients sont donc vitaux pour l’entreprise et doivent faire l’objet d’une attention particulière :

- vigilance sur les clients appartenant aux 20% du portefeuille clients,

- adaptation du calendrier de relance en fonction de la position du client.

Un impayé parmi les 20% du portefeuille peut entraîner des conséquences catastrophique sur la santé de l’entreprise compte tenu de la difficulté de reconstituer la marge.

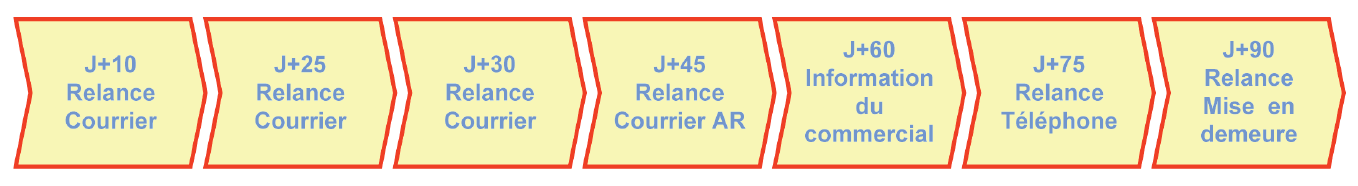

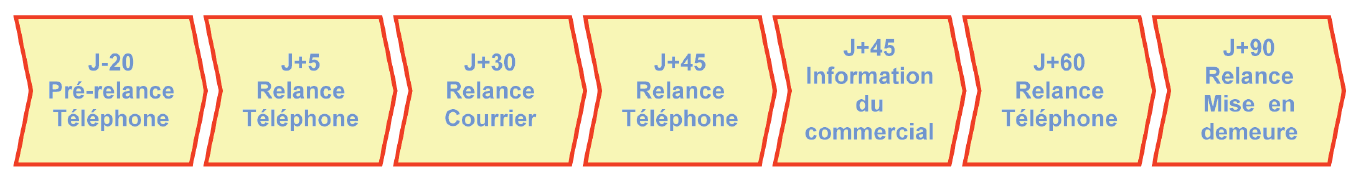

2 exemples de stratégies de relance, constatées sur le marché :

Exemple 1 : Facturation périodique – Faible volume de clients – Montant facture important :

Exemple 2 : Facturation récurrente – Fort volume de clients – Montant facture faible